Snad odjakživa se přou dva názorové tábory, že buď nedovolit nic moc svým ztrátám, nebo dovolit hodně svým ziskům. Jako kdyby nemohlo a nemělo platit obojí.

Pro většinu obchodních přístupů a většinu traderů bezpochyby platí mantra nechat své zisky v trhu růst.

Ovšem než do takového stádia dospějí, budou muset být ochotni riskovat víc peněz, než by chtěli. A taky se naučit kdykoli vzít ztrátu a udělat to s úsměvem.

Už bezmála pětadvacet let přicházím do kontaktu s lidmi, kteří ode mě chtějí něco z tradingu pochytit. To mě staví do unikátní pozice, v níž se je snažím učit, ale současně se mnoho od nich (a/nebo skrz ně) učím sám.

Lidi, kteří se pod mým vedením změní z nováčků do zkušenějších praktických traderů, bývají ti, kteří nemívají problém vzít risk. A když ten jejich dobrovolně přijatý risk nevyjde, velkoryse sebrat svou ztátu a nefňukat u toho.

Stejný typ sebejistoty a ukázněnosti jim pak dovolí ono kýžené – nechat své zisky v trhu růst.

Nicméně nahoře jsem napsal, že uvedené platí pro VĚTŠINU traderů a přístupů – a ne náhodou.

Viděl jsem už dlouhodobě úspěšné tradery, kteří NENECHÁVALI své zisky růst. Sbírali malé profity, ale sbírali je konzistentně. Sotva se nějaký další začal ukazovat, hup – a cinkla kasa.

Kdybyste se takových zeptali, proč nenechají své klíčící ziskové pozice v trhu pořádně narůst, odpověděli by, že si už nechali spoustu pěkně narostlých profitů spadnout zpět na nulu nebo do ztráty jenom díky tomu, že doufali v profit ještě větší. A že těch pár případů, kdy by se jim poštěstilo nějaký velký pohyb chytit s svézt se na něm, nestojí za to, aby se vzdali svých pravidelných mikroprofitů ve všech těch ostatních případech, kdy na velký pohyb nedošlo.

Všechno totiž záleží na použité metodologii a osobním tradingovém stylu. A kde to jeho systém dovolí, měl by obchodník hledět docilovat obojího – držet ztáty malé a zisky nechat růst.

Snáz se to napíše než provede, říkáte si? No to vždy.

Ale ať nemluvím jen v obecnostech.

Jednou z konkrétních strategií, jak toho docilovat, může být obchodovat ve třech lotech. Lotem tu může být jednotlivý kontrakt, nebo několik. Jakmile je mi pozice se třemi loty otevřena, na všechny tři nastavím blízké stopy a pevné PT na dva ze tří.

Jak daleko si nastavím tyto dva PT? Nijak přliš daleko – nejradší na dvoj- až trojnásobek riskované sumy od SL, avšak stále v rozumném rozpětí běžných denních (či jiných krátkodobých) pohybů, abych měl dobrou šanci na denní/ krátkodobý PT exit.

Kde existuje pevná intradenní S/R situace, preferuju nastavit si SL/PT podle ní; kde není, nevadí mi nastavit mety o umělou, fixní vzdálenost.

Když se trh okamžitě otočí proti mně, budu venku ze všech tří lotů na blízkých stopech. Čili držím své ztráty malé.

Když trh půjde naopak mým směrem, dva loty vylikviduju na PT a SL z toho třetího lotu v ten okamžik stáhnu na počátek profit zóny a zamknu se do statusu bezrizikového obchodu. V takovém případě se z posledního lotu stává běžec, kterého nechám běžet, kam až se mu bude chtít, jen za ním v určité vzdálenosti budu stahovat stop, nejradši opět podle S/R technického obrázku. Čili nechávám svůj profit růst.

Opět opakuju – záleží na konkrétní obchodní metodologii.

Produktivita každé strategie – včetně zde zmíněné třilotové, by měla být pečlivě sledována a vyhodnocována.

Pokud něčí obchodní systém bude produkovat běžce pouze občasně a nahodile, nejspíš bude rozumné na běžce zapomenout a na všechny tři loty nastavit úvodní dvoj- až trojnásobné PT a snažit se nedovolit jim otočit se zpět do mínusu.

Pokud naopak systém produkuje hodně běžců, je na místě zvážit pouze jeden startovací PT a dva volné běžce. Či dokonce všechny tři.

Čím víc běžců, tím větší stres a nejistota. Určit si dobrovolný výstup ze ziskové pozice je jedním z psychologicky nejnáročnějších úkonů v branži. Většina hráčů z nich bývá nedobrovolně vyhazována.

A nezáleží příliš, zda jde o mnohaleté poziční akciové investování, anebo sezónní či střednědobý poziční trading – volit dobrovolné, nevynucené výstupy musíte bez výjimky vždycky v mentální optice tady a teď.

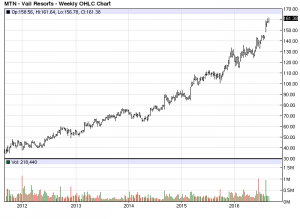

Vždyť vystoupili byste dobrovolně z vydělávajících long vailských akcií – nebo zůstali bullish dál? Kam přesně až a proč? Je rozumné předpokládat, že dřív či později akciový trh zkolabuje – MTN titul nejspíš vezme s sebou – a v takovém případě už prodat nepůjde, budete muset čekat na uptick – což už s dobrovolným exitem mnoho společného mít nebude, hm?

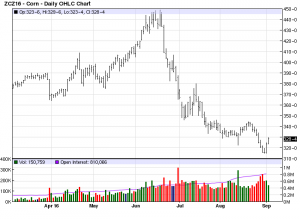

Či šli byste ven z prodané vánoční kukuřice – dobrovolně tady a teď? Nebo byste své shorty drželi? Jak hluboko a proč?

Zrevidute si svá rozhodnutí za dva týdny, za čtyři.

Pro každého aktivního obchodníka je důležité (stejně jako vybrat si správnou metodologii a správně ji aplikovat) dělat si DOBRÉ záznamy svého tradingu, a to nad rámec běžného minima typu % zisků/ ztrát atd. Zpětné studium vlastních dat může přinést a obvykle přináší zajímavá a cenná odhalení.

Jeden trader z nich může vyčíst, že zůstává v trhu příliš dlouho. Jiný zase, že vystupuje příliš brzy. Své stopy může jeden mít příliš blízko, jíný naopak.

Tom